|

企業所得稅核定征收辦法(試行) |

||||||||||||||||||

|

國家稅務總局關於印發

各省、自治區、直轄市和計劃單列市國家稅務局、地方稅務局:

國家稅務總局

二○○八年三月六日

企業所得稅核定征收辦法(試行)

第一條 為了加強企業所得稅征收管理,規範核定征收企業所得稅工作,保障國家稅款及時足額入庫,維護納稅人合法權益,根據《中華人民共和國企業所得稅法》及其實施條例、《中華人民共和國稅收征收管理法》及其實施細則的有關規定,制定本辦法。

|

第九條 納稅人的生產經營範圍、主營業務發生重大變化,或者應納稅所得額或應納稅額增減變化達到20%的,應及時向稅務機關申報調整已確定的應納稅額或應稅所得率。

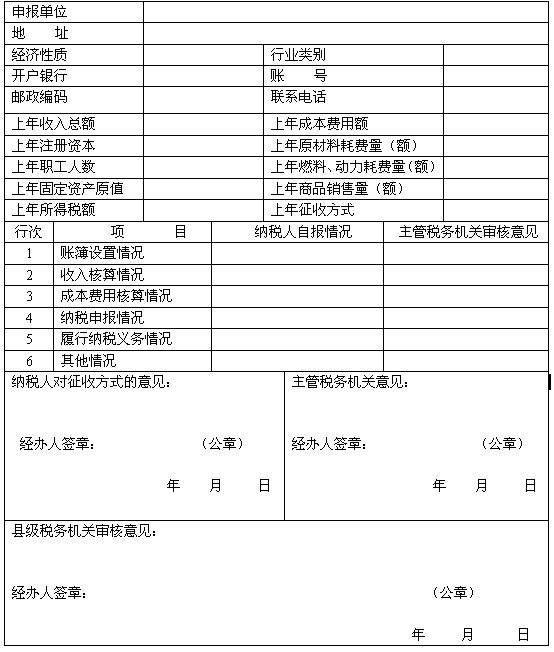

第十條 主管稅務機關應及時向納稅人送達《企業所得稅核定征收鑒定表》(表樣附後),及時完成對其核定征收企業所得稅的鑒定工作。具體程序如下:

(一)納稅人應在收到《企業所得稅核定征收鑒定表》後10個工作日內,填好該表並報送主管稅務機關。《企業所得稅核定征收鑒定表》一式三聯,主管稅務機關和縣稅務機關各執一聯,另一聯送達納稅人執行。主管稅務機關還可根據實際工作需要,適當增加聯次備用。

(二)主管稅務機關應在受理《企業所得稅核定征收鑒定表》後20個工作日內,分類逐戶審查核實,提出鑒定意見,並報縣稅務機關復核、認定。

(三)縣稅務機關應在收到《企業所得稅核定征收鑒定表》後30個工作日內,完成復核、認定工作。

納稅人收到《企業所得稅核定征收鑒定表》後,未在規定期限內填列、報送的,稅務機關視同納稅人已經報送,按上述程序進行復核認定。

第十一條 稅務機關應在每年6月底前對上年度實行核定征收企業所得稅的納稅人進行重新鑒定。重新鑒定工作完成前,納稅人可暫按上年度的核定征收方式預繳企業所得稅;重新鑒定工作完成後,按重新鑒定的結果進行調整。

第十二條 主管稅務機關應當分類逐戶公示核定的應納所得稅額或應稅所得率。主管稅務機關應當按照便於納稅人及社會各界了解、監督的原則確定公示地點、方式。

納稅人對稅務機關確定的企業所得稅征收方式、核定的應納所得稅額或應稅所得率有異議的,應當提供合法、有效的相關證據,稅務機關經核實認定後調整有異議的事項。

第十三條 納稅人實行核定應稅所得率方式的,按下列規定申報納稅:

(一)主管稅務機關根據納稅人應納稅額的大小確定納稅人按月或者按季預繳,年終匯算清繳。預繳方法一經確定,一個納稅年度內不得改變。

(二)納稅人應依照確定的應稅所得率計算納稅期間實際應繳納的稅額,進行預繳。按實際數額預繳有困難的,經主管稅務機關同意,可按上一年度應納稅額的1/12或1/4預繳,或者按經主管稅務機關認可的其他方法預繳。

(三)納稅人預繳稅款或年終進行匯算清繳時,應按規定填寫《中華人民共和國企業所得稅月(季)度預繳納稅申報表(B類)》,在規定的納稅申報時限內報送主管稅務機關。

第十四條 納稅人實行核定應納所得稅額方式的,按下列規定申報納稅:

(一)納稅人在應納所得稅額尚未確定之前,可暫按上年度應納所得稅額的1/12或1/4預繳,或者按經主管稅務機關認可的其他方法,按月或按季分期預繳。

(二)在應納所得稅額確定以後,減除當年已預繳的所得稅額,余額按剩余月份或季度均分,以此確定以後各月或各季的應納稅額,由納稅人按月或按季填寫《中華人民共和國企業所得稅月(季)度預繳納稅申報表(B類)》,在規定的納稅申報期限內進行納稅申報。

(三)納稅人年度終了後,在規定的時限內按照實際經營額或實際應納稅額向稅務機關申報納稅。申報額超過核定經營額或應納稅額的,按申報額繳納稅款;申報額低於核定經營額或應納稅額的,按核定經營額或應納稅額繳納稅款。

第十五條 對違反本辦法規定的行為,按照《中華人民共和國稅收征收管理法》及其實施細則的有關規定處理。

第十六條 各省、自治區、直轄市和計劃單列市國家稅務局、地方稅務局,根據本辦法的規定聯合制定具體實施辦法,並報國家稅務總局備案。

第十七條 本辦法自2008年1月1日起執行。《國家稅務總局關於印發〈核定征收企業所得稅暫行辦法〉的通知》(國稅發〔2000〕38號)同時廢止。

附件:

企業所得稅核定征收鑒定表

|

免責聲明 本文所及之內容和觀點僅為一般資訊分享,不構成對任何人的任何專業建議,啓源不對因信賴本文所及之內容而導致的任何損失承擔任何責任。 |